Rente und System der Deutschen Rentenversicherung

|

OnlineService für 10 Euro Für nur 10,00 Euro bei einer Laufzeit von 12 Monaten bleiben Sie in den wichtigsten Fragen zum Öffentlichen Dienst auf dem Laufenden: Sie finden im Portal OnlineService rund 10 Bücher und eBooks zum herunterladen, lesen und ausdrucken. Mehr Infos |

Rentensystem und Rentenberechnung in Deutschland

142------Rente und Versorgung im öffentlichen Dienst

142------Reform der Altersversorgung

142------Versicherungspflicht

144------Altersrenten

145------Teilrenten

146------Renten bei verminderter Erwerbsfähigkeit

146------Hinzuverdienstgrenzen für Rentenbezieher

145------Renten wegen Todes

148------Rentenberechnung

Rente, Zusatzversorgung, Beamtenversorgung und Private Vorsorge

Rente und Versorgung im öffentlichen Dienst

Reform der Altersversorgung

Soziale Sicherheit ist untrennbar mit der Rentenversicherung verbunden. Die gesetzliche Rentenversicherung ist mit insgesamt 50 Millionen Versicherten, 11,8 Millionen Empfängern von Altersrenten sowie 4,2 Millionen Empfängern von Witwen- und Witwerrenten das mit Abstand größte Alterssicherungssystem. Sie wird im Umlageverfahren finanziert. Mit der Rentenreform 2001 sind der Anstieg des Beitragssatzes zur Rentenversicherung begrenzt und das Rentenniveau gesenkt worden. Außerdem sieht diese Reform vor, auf die demographische Entwicklung in der Weise zu reagieren, dass eine zusätzliche kapitalgedeckte Altersvorsorge bis zum Jahr 2008 schrittweise aufgebaut wird.

Die grundlegende Reform der Alterssicherung war unausweichlich. Die Alterssicherung ruht damit künftig auf drei Säulen. Neben der Rentenversicherung – die auch weiterhin die tragende Rolle bei der Altersvorsorge einnehmen wird – ist die Alterssicherung um eine freiwillige und staatlich geförderte Altersvorsorge ergänzt worden. Daneben gibt es weiterhin die betriebliche Altersvorsorge, deren Bedeutung durch die Reform ebenfalls erheblich gestärkt worden ist. Die Kernpunkte der Regelungen zur privaten Vorsorge und staatlichen Zulagenförderung erläutern wir auf Seite 213 ff.

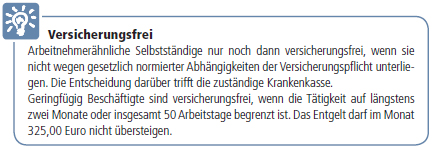

Versicherungspflicht

Bis auf wenige Ausnahmen (siehe Kasten) sind alle Angestellten und Arbeiter in der gesetzlichen Rentenversicherung pflichtversichert. Das gilt auch für Auszubildende und Wehr- und Zivildienstleistende. Von den Selbstständigen sind nur bestimmte Personenkreise pflichtversichert, dazu gehören beispielsweise Handwerker. Nicht versicherungspflichtig sind Beamtinnen und Beamte, Richterinnen und Richter, Berufssoldaten, Soldaten auf Zeit oder vergleichbare Beschäftigte von Körperschaften, Anstalten oder Stiftungen des öffentlichen Rechts, deren Verbände (einschließlich der Spitzenverbände) oder ihrer Arbeitsgemeinschaften.

Wird neben einer Hauptbeschäftigung noch eine geringfügige Beschäftigung ausgeübt, die keine kurzfristige Beschäftigung darstellt, ist auch das aus der Nebentätigkeit erzielte Einkommen rentenversicherungspflichtig. Für versicherungsfreie 400-Euro-Jobs muss der Arbeitgeber Pauschalabgaben in Höhe von 25 Prozent des Arbeitsentgelts zahlen.

Wer selbstständig arbeitet und nicht in der Rentenversicherung pflichtversichert ist, kann die Aufnahme innerhalb von fünf Jahren nach Aufnahme der selbstständigen Tätigkeit beantragen. Er hat dann die gleichen Rechte und Pflichte wie alle anderen Pflichtversicherten.

Wer nicht versicherungspflichtig ist, kann in der Regel freiwillig Beiträge zur Rentenversicherung der Arbeiter und Angestellten zahlen. Das gilt vor allem für Selbstständige und Hausfrauen. Für Beamte, Richter, Berufssoldaten und Soldaten auf Zeit gilt dies nur, wenn die allgemeine Wartezeit erfüllt ist, 60 Monate Beitrags- und Ersatzzeiten. Mit freiwilligen Beiträgen lässt sich keine Anwartschaft auf eine Erwerbsminderungsrente aufbauen.

Für Personen, die einen pflegebedürftigen Menschen (Pflegestufe I bis III) wenigstens 14 Stunden wöchentlich pflegen und dabei nicht mehr als 30 Stunden wöchentlich erwerbstätig sind, brachte die Pflegeversicherung eine wesentliche Verbesserung. In diesen Fällen ist man ohne eigene Beitragszahlung auf Antrag pflichtversichert.

Bezieher von Lohnersatzleistungen sind versicherungspflichtig, wenn sie im letzten Jahr vor Beginn der Leistung versicherungspflichtig waren, ansonsten können sie auf Antrag in der Rentenversicherung pflichtversichert werden. Zu den Lohnersatzleistungen gehören u.a. Krankengeld, Unterhaltsgeld, Arbeitslosengeld, Arbeitslosenhilfe, Eingliederungshilfe oder Altersübergangsgeld.

Auswirkungen des Nebenjobs auf die Versicherungspflicht

Wenn bei einer Nebenbeschäftigung Zweifel in Bezug der Auswirkungen auf die Versicherungspflicht bestehen, sollte man sich vor Aufnahme der Tätigkeit bei der Bundesversicherungsanstalt (BfA) erkundigen. Mehr Infos gibt es auch im Internet unter: www.bfa.de

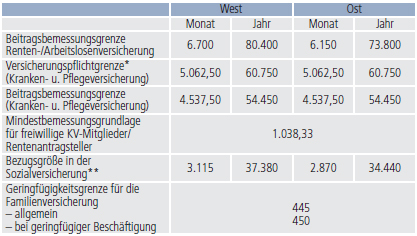

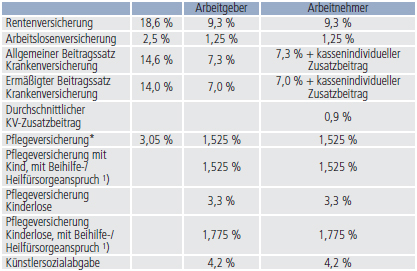

Beitragsbemessungsgrenzen

Der Beitragssatz in der allgemeinen gesetzlichen Rentenversicherung bleibt auch in 2019 bei 18,6 Prozent (je 9,30 Prozent Arbeitgeber und Arbeitnehmer. Die Beitragsbemessungsgrenze in der Rentenversicherung liegt in den alten Bundesländern für das Jahr 2019 bei 6.700 Euro (2018: 6.500 Euro). In den neuen Ländern betragen die Werte in 2019 6.150 Euro monatlich (2018: 5.800 Euro).

Rehabilitation

Im Rentenrecht gilt der Grundsatz „Rehabilitation geht vor Rente“. Der Träger der Rentenversicherung prüft jeden Antrag auf Rente wegen verminderter Erwerbsfähigkeit darauf, ob mit Rehabilitationsmaßnahmen die Rentenleistung vermieden werden kann.

Rentenanspruch

Um einen Rentenanspruch zu erlangen, müssen bestimmte versicherungsrechtliche Voraussetzungen erfüllt sein. Die bestehenden Rentenarten sind in der Übersicht auf der nächsten Seite dargestellt und erläutert.

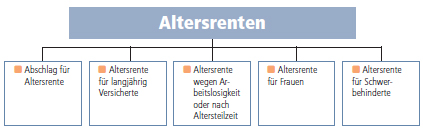

Altersrenten

Einen Anspruch auf Rente wegen Alters hat nur der Versicherte selbst. Dazu muss er ein bestimmtes Lebensalter (Altersgrenze) erreicht und eine Mindestversicherungszeit (Wartezeit) erfüllt haben. Zu unterscheiden sind

Abschlagfreie Regelaltersrente

Die Regelaltersrente ist abschlagfrei und kann ab dem vollendeten 65. Lebensjahr bezogen werden. Allerdings muss eine Wartezeit von fünf Jahren erfüllt sein. Langjährig unter Tage beschäftigte Bergleute können die abschlagfreie Altersrente bereits ab dem voll endeten 60. Lebensjahr beziehen, wenn sie eine Wartezeit von 25 Jahren ausschließlich mit Arbeiten unter Tage erfüllen.

Altersrente für langjährig Versicherte

Hierbei handelt es sich um eine Altersrente für langjährig Versicherte. Es muss eine Wartezeit von 35 Jahren erfüllt sein. Der zu einer abschlagfreien Rente führende Rentenbeginn ist in den Jahren 2000 und 2001 in mehreren Schritten von 63 auf 65 Jahre angehoben worden, so dass eine ab 2002 beginnende Altersrente für langjährig Versicherte mit Abschlägen verbunden ist (Abschlag des Rentenzahlbetrages in Höhe von 0,3 Prozent je Monat). Aus Gründen des Vertrauensschutzes gelten für bestimmte Versicherte aber auch hier abfedernde Übergangsregelungen. Dies gilt für Versicherte,

- die vor dem 01.01.1942 geboren sind und 45 Jahre mit Pflichtbeiträgen für eine versicherte Beschäftigung oder Tätigkeit haben (Zeiten des Bezugs von Arbeitslosengeld/-hilfe werden nicht mitgerechnet),

- die bis zum 14.02.1941 geboren sind und am 14.02.1996 Vorruhestands geld oder Überbrückungsgeld der Seekasse bezogen haben.

Einen Anspruch auf diese Altersrente haben Versicherte, die vor dem 01.01.1952 geboren sind, das 60. Lebensjahr vollendet haben und entweder bei Beginn der Rente arbeitslos sind und nach Vollendung eines Lebensalters von 58 Jahren und sechs Monaten insgesamt 52 Wochen arbeitslos waren oder 24 Kalendermonate Altersteilzeitarbeit ausgeübt haben. Voraussetzung ist ferner, dass in den letzten zehn Jahren vor dem Rentenbeginn für mindestens acht Jahre Pflichtbeiträge für eine versicherte Beschäftigung oder Tätigkeit geleistet worden sind und eine Wartezeit von 15 Jahren erfüllt wurde. Als Zeit der Arbeitslosigkeit werden in den neuen Ländern auch Zeiten des Bezugs von Vorruhestandsgeld und Altersübergangsgeld anerkannt. Der abschlagfreie Rentenbeginn ist in mehreren Schritten vom 60. auf das 65. Lj. angehoben worden.

Mit 63 ohne Abschläge in Rente (Rentenpaket)

Seit 1. Juli 2014 können Sie schon mit 63 ohne Abschläge in Rente gehen, wenn Sie 45 Jahre in der gesetzlichen Rentenversicherung versichert waren. Zu den 45 Jahren Versicherungszeit zählen nicht nur Pflichtbeiträge aus einer Beschäftigung oder selbständigen Tätigkeit. Haben Sie Wehr- oder Zivildienst geleistet, Arbeitslosengeld bekommen oder einen Angehörigen gepflegt, können auch diese Zeiten dazugehören. Außerdem auch die Erziehung eines Kindes bis zum zehnten Lebensjahr. Wurden Sie nach 1952 geboren, steigt diese Altersgrenze schrittweise auf 65 an. Wer beispielsweise 1953 geboren wurde, kann mit 63 Jahren und zwei Monaten die abschlagsfreie Rente in Anspruch nehmen. Wurden Sie 1954 geboren, liegt die Grenze bei 63 Jahren und vier Monaten. Versicherte, die ab 1964 geboren wurden, können diese Rente erst ab 65 bekommen.

Unter www.deutsche-rentenversicherung.de finden Sie weitere Einzelheiten zur sogenannten „Rente mit 63“.

Altersrente für Frauen

Sie tritt für Frauen, die vor dem 01.01.1952 geboren sind, ab dem vollendeten 60. Lebensjahr ein, bei einer Wartezeit von 15 Jahren. Dazu müssen sie nach Vollendung des 40. Lebensjahres mehr als zehn Jahre lang Pflichtbeiträge gezahlt haben (hierzu zählen beispielsweise auch Kindererziehungszeiten oder Pflichtbeiträge bei aufgestockten 325-Euro-Jobs).

Altersrente für schwerbehinderte Menschen, Berufs- und Erwerbsunfähige

Voraussetzungen:

- Vollendung mindestens des 60. Lebensjahres,

- Bei Beginn der Rente als Schwerbehinderte Anerkennung oder bei vor dem 01.01.1951 geborenen Versicherten berufsunfähig oder erwerbsunfähig nach dem bis zum 31.12.2000 geltenden Recht sind und die die Wartezeit von 35 Jahren erfüllt haben.

Seit Januar 2001 wird in Monatsschritten die Altersgrenze auf das Alter von 63 Jahren angehoben. Für Versicherte ab dem Jahrgang 1944 liegt die Altersgrenze bei Vollendung des 63. Lebensjahres. Die Rente kann jetzt vorzeitig mit Abschlag frühestens ab dem 60. Lebensjahr beansprucht werden. Der Abschlag beträgt für drei Jahre 10,8 Prozent.

Schwerbehindert sind Menschen, wenn bei ihnen ein Grad der Behinderung (GdB) von mindestens 50 vorliegt und sie ihren Wohnsitz in der BRD oder in einem Mitgliedstaat der EU haben; nachweislich Bescheid des Versorgungsamts auf Antrag.

Teilrenten

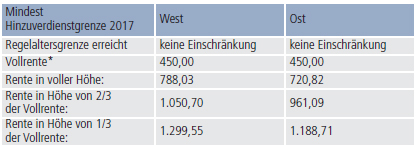

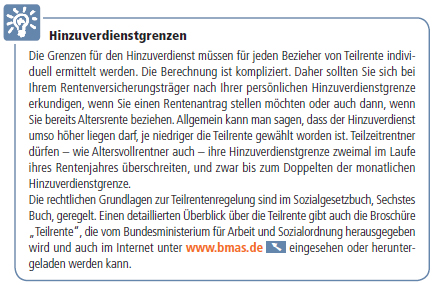

Versicherte, die einen Anspruch auf eine Altersrente haben, können entscheiden, ob ihre Altersrente als Voll- oder Teilrente ausgezahlt werden soll. Wer sich für eine Teilrente entscheidet, kann wählen, ob ein Drittel, die Hälfte oder zwei Drittel der erreichten Vollrente ausgezahlt werden soll. Je geringer die Teilrente ist, desto höher darf der Hinzuverdienst liegen (siehe die Tabellen zu den „Hinzuverdienstgrenzen“ auf den nächsten Seiten).

Die Teilrente soll einen sanften Ausstieg aus dem Arbeitsleben ermöglichen. Arbeit und Rente schließen sich demnach nicht aus. Hat der Arbeitnehmer einen Anspruch auf Altersrente, kann die bisherige Tätigkeit stufenweise verringert werden. Das niedrigere Einkommen kann überwiegend durch eine Teilrente ausgeglichen werden. Auch nach Vollendung des 65. Lebensjahres kann man so lange man möchte weiterarbeiten. Und frei entscheiden, ob zusätzlich zum Arbeitsentgelt eine Teilrente oder keine Rente bezogen werden soll. In beiden Fällen erhöht sich aber die Vollrente, die zu einem späteren Zeitpunkt in Anspruch genommen wird. Vom Einkommen aus der Teilbeschäftigung sind Beiträge an die gesetzliche Rentenversicherung zu leisten. Zu beachten ist dabei, dass es nach der Regelaltersgrenze ab dem 65. Lebensjahr keine Einschränkung beim Hinzuverdienst mehr gibt.

Renten bei verminderter Erwerbsfähigkeit

Die Renten wegen Erwerbsunfähigkeit nach dem bis zum 31.12.2000 geltenden Recht und die Renten wegen Berufsunfähigkeit nach dem bis zum 31.12.2000 gelten den Recht sind zum 01.01.2001 abgeschafft und durch die Renten wegen Erwerbsminderung ersetzt worden. Sie werden jedoch unter bestimmten Voraussetzungen weiter gezahlt.

Rente wegen teilweiser Erwerbsminderung

Anspruch darauf haben Versicherte, die unter den üblichen Bedingungen des allgemeinen Arbeitsmarkts nur noch sechs Stunden pro Tag innerhalb einer Fünf-Tage-Woche arbeiten können und für die in den letzten fünf Jahren vor Eintritt der Erwerbsminderung drei Jahre Pflichtversicherung bestanden hat und die die allgemeine Wartezeit erfüllt haben. Der Berufsschutz ist bei dieser Rentenart eingeschränkt. Er gilt jedoch für vor dem 02.01.1961 Geborene in der Weise weiter, dass diese eine Rente wegen teilweiser Erwerbsminderung bei Berufsunfähigkeit erhalten können. Wer die Rente vor Vollendung des 63.Lebensjahres in Anspruch nimmt, muss einen Abschlag in Kauf nehmen, der bis zu 10,8 Prozent betragen kann.

Hinzuverdienstgrenzen für Rentenbezieher

Rentner, die eine Regelaltersrente nach dem Erreichen der Regelaltersgrenze erhalten, können unbegrenzt hinzuverdienen. Die Altersgrenze für die Regelaltersrente wird von 2012 bis zum Jahr 2029 von 65 auf 67 Jahre angehoben.

Aus den durch die alte Bundesregierung geplanten höheren Hinzuverdienstgrenzen für Frührentner ist nichts geworden. Die sogenannte Kombirente sollte Personen betreffen, die vorzeitig Altersrente beziehen und in der Teilzeit zusätzliches Einkommen verdienen. Frührentner, die mehr als 450 Euro verdienen, bekommen ihre Bezüge gekürzt.

* Bis zum Erreichen der Regelaltersgrenze / Bis zum Erreichen des 65.-67. Lebensjahres

Rente wegen Berufsunfähigkeit

Die Bezieher von Teilrenten dürfen abhängig von der Höhe der Teilrente (1/3, 1/2, 2/3) und dem Einkommen der letzten drei Jahren hinzuverdienen. Je höher die Teilrente ist, desto niedriger wird die zugehörige Hinzuverdienstgrenze. Die Grenze kann man zweimal bis zum Doppelten überschreiten, maximal aber bis zu einem Gesamteinkommen aus der Beschäftigung oder selbständigen Tätigkeit von 5.600,00 Euro im Jahr.

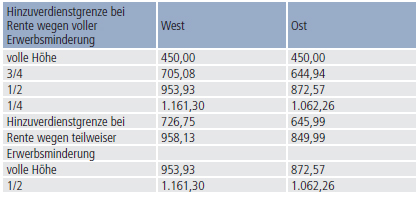

Hinzuverdienstgrenzen bei Erwerbsminderungsrente

.

.

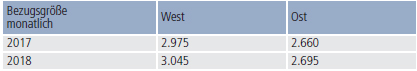

Bezugsgröße

Das durchschnittliche Arbeitsentgelt aller Rentenversicherten vom Vorjahr stellt die Bezugsgröße dar. Die Bezugsgröße wird vom Bundesministerium für Arbeit jährlich festgelegt.

Bezugsgröße Sozialversicherung

Zum Thema: Hinzuverdienstgrenze Rentner: Verhandlungen über die Erhöhung der Zuverdienst-Grenze für Rentner bis zum 65. Lebensjahr

Hinzuverdienstgrenzen

Renten wegen voller Erwerbsminderung

Auf diese Rente haben Versicherte Anspruch, die nach Feststellung der Rentenversicherung voll erwerbsgemindert sind. Dies sind Personen, die aus gesundheitlichen Gründen auf absehbare Zeit nur noch weniger als drei Stunden pro Tag innerhalb einer Fünf-Tage-Woche arbeiten können. Weitere Voraussetzungen entsprechen denen der Rente wegen teilweiser Erwerbsminderung, einschließlich des Übergangsrechts für vor dem 02.01.1961 Geborene. Da die Rente wegen voller Erwerbsminderung vollen Lohnersatz bieten soll, wird sie wie eine Altersrente berechnet. Sie ist doppelt so hoch wie eine Rente wegen teilweiser Erwerbsminderung. Allerdings gelten auch hier die Abschläge in Höhe von bis zu 10,8 Prozent. Die Rentenabschläge werden jedoch durch eine verlängerte Zurechnungszeit gemindert. Außerdem läuft bis zum 31.12.2003 eine Übergangsregelung.

Alle Erwerbsminderungsrenten werden nach Vollendung des 65. Lebensjahres ohne Antrag als Regelaltersrente weitergezahlt. Wer vor dem 65. Lebensjahr anstelle einer Erwerbsminderungsrente eine Altersrente haben möchte, muss einen Antrag stellen.

Renten wegen Todes

Hinterbliebene erhalten eine Rente als teilweisen Ersatz für den Unterhaltsverlust. Neben der Witwen-/Witwerrente und der Waisenrente zählt auch die Erziehungsrente zu den drei Arten der Hinterbliebenenrente.

Das alte Recht gilt jedoch weiter, wenn der Ehegatte bereits vor dem 01.01.2002 verstorben ist oder Sie vor dem 01.01.2002 geheiratet haben und Sie oder der Ehegatte vor dem 02.01.1962 geboren sind.

Rentenberechnung

Ein Rentenanspruch besteht, wenn eine bestimmte Wartezeit (Mindestversicherungszeit) vorliegt. Die allgemeine Wartezeit ist nach fünf Jahren erfüllt. Die allgemeine Wartezeit kann in bestimmten Fällen auch vorzeitig, also in weniger als fünf Jahren erfüllt werden, beispielsweise wegen eines Arbeitsunfalles. Andere Beitrags- und Ersatzzeiten können angerechnet werden. Gleiches gilt für die 15-jährige Wartezeit vor dem Bezug einer Altersrente wegen Arbeitslosigkeit, Altersteilzeitarbeit oder der Altersrente für Frauen ab 60 Jahren. Auf die Wartezeit von 35 Jahren für die Altersrente für langjährig Versicherte und die Altersrente für Schwerbehinderte, Berufs- oder Erwerbsunfähige werden auch beitragsfreie Zeiten angerechnet, beispielsweise bestimmte Ausbildungszeiten oder Zeiten der Krankheit und Arbeitslosigkeit.

Für die Regelaltersrente und Renten wegen verminderter Erwerbsfähigkeit oder wegen Todes muss grundsätzlich die allgemeine Wartezeit von fünf Jahren erfüllt sein. Dazu gehören Beitragszeiten, Ersatzzeiten, Zeiten aus Versorgungsausgleich oder Rentensplitting und aus Entgeltpunkten für Verdienst aus geringfügiger, versicherungsfreier Beschäftigung. Allerdings gilt diese Wartezeit auch frühzeitig als erfüllt, wenn der Versicherte wegen eines Arbeitsunfalls oder einer Wehr- oder Zivildienstbeschädigung vermindert erwerbsfähig geworden oder gestorben ist.

Anerkennung von Beitragszeiten

Die Höhe der Rente richtet sich vor allem nach dem jeweils erzielten Arbeitseinkommen, für das Beiträge gezahlt worden sind. Beitragszeiten sind Zeiten, für die Beiträge zur gesetzlichen Rentenversicherung gezahlt werden oder als gezahlt gelten. Zu den Pflichtbeitragszeiten gehören auch Kindererziehungszeiten (siehe Hinweis im Kasten auf Seite 151). Der Beitragsnachweis erfolgt durch die jährliche Bescheinigung des Arbeitgebers über Dauer der Beschäftigung und Höhe des Entgelts (Entgeltnachweise).

Die Höhe einer späteren Rente, auch einer Hinterbliebenenrente, richtet sich vor allem nach der Höhe der während des Arbeitslebens versicherten Arbeitsverdienste. Das

Beginn Kasten S. 149-150

Witwen-/Witwerrente

Männer und Frauen erhalten nach dem Tod des Ehepartners eine Hinterbliebenenrente in Höhe von 55 Prozent (so genannte Altehen 60 Prozent) der vollen Rente des oder der Verstorbenen. Diese so genannte „große“ Witwen-/Witwerrente wird gezahlt, wenn die Witwe/der Witwer mindestens 45 Jahre alt oder berufs- oder erwerbsunfähig ist oder ein Kind erzieht. Sind diese Voraussetzungen nicht erfüllt, besteht ein Anspruch auf die „kleine“ Witwen-/Witwerrente, die 25 Prozent der vollen Rente des/der Verstorbenen beträgt. Hat der überlebende Ehepartner ein eigenes Einkommen, das über einem Freibetrag liegt, wird der übersteigende Betrag zu 40 Prozent auf die Witwen- oder Witwerrente angerechnet. Der Freibetrag liegt zurzeit bei 668,29 Euro in den alten und 582,44 Euro in den neuen Ländern. Er erhöht sich für jedes Kind, das Anspruch auf Waisenrente hat um 141,76 Euro in den alten und 123,55 Euro in den neuen Ländern.

Bis zum Ende des dritten Kalendermonats nach dem Sterbemonat erhält der hinterbliebene Ehepartner die Rente in der Höhe, in der der Verstorbene einen Anspruch auf Rente wegen Erwerbsunfähigkeit hatte oder gehabt hätte. Das gilt sowohl für die kleine als auch für die große Witwen- bzw. Witwerrente. Wie in der Alters- und Erwerbsminderungsrente werden auch die Renten wegen Todes seit dem 01.01.2002 um einen Abschlag vermindert, wenn der Versicherte vor Vollendung des 63. Lebensjahres verstirbt bzw. die Erziehungsrente vor Vollendung des 63. Lebensjahres des Berechtigten beginnt. Der Abschlag beträgt maximal 10,8 Prozent,

falls der Versicherte vor Vollendung des 60. Lebensjahres stirbt. War der Verstorbene bereits selbst Rentner, so fließt ein in der Rente gegebenenfalls enthaltener Abschlag in die Hinterbliebenenrente ein. Auch hier läuft ein Übergangsrecht bis zum 31.12.2003.

Waisenrente

Vollwaisen erhalten ein Fünftel, Halbwaisen ein Zehntel der vollen Versichertenrente. Hierzu wird noch ein Zuschlag gezahlt. Waisenrente können Kinder von Verstorbenen längstens bis zum vollendeten 27. Lebensjahr beziehen. Wenn jemand eine Waisenrente über das 18. Lebensjahr hinaus bezieht, wird darauf eigenes Einkommen zu 40 Prozent angerechnet, soweit es einen bestimmten Freibetrag von zurzeit 445,53 Euro in den alten und 388,30 Euro in den neuen Bundesländern überschreitet.

Erziehungsrente

Sie ist keine Rente aus der Versicherung des Verstorbenen, sondern eine Rente aus eigener Versicherung. Einen Anspruch haben Versicherte, deren Ehe geschieden wurde (in den alten Bundesländern nach dem 30.06.1977) und deren geschiedener Ehepartner verstorben ist, wenn sie ein eigenes Kind oder ein Kind des geschiedenen Ehepartners erziehen, nicht wieder geheiratet haben und bis zum Tode des geschiedenen Ehepartners die allgemeine Wartezeit von fünf Jahren erfüllt haben. Die Erziehungsrente ist so hoch wie eine Rente wegen voller Erwerbsminderung. Soweit bestimmte Freibeträge überschritten werden, gelten dieselben Anrechnungsvorschriften wie für die Witwen/Witwerrente.

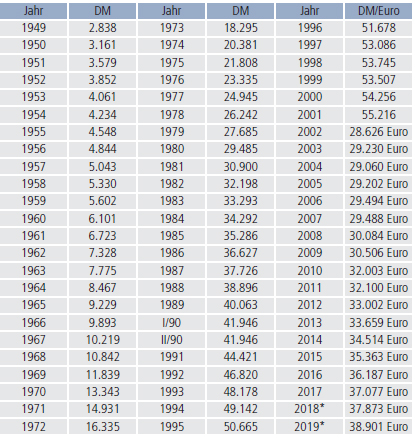

Das persönliche Einkommen wird in jedem Jahr mit dem Durchschnittseinkommen aller Versicherten aus diesem Jahr verglichen. Daraus werden die so genannten Entgeltpunkte berechnet.

Neben den Beitragszeiten gibt es so genannte Anrechnungszeiten. Dazu gehören beispielsweise die Zeit einer Schul-, Fachschul- oder eines Fachhochschulbesuchs sowie Schwangerschaft- und Mutterschutzzeiten. Wehrdienst und Zivildienst sowie Kindererziehung (siehe Kasten auf der nächsten Seite) sind Beitragszeiten.

Zurechnungszeit bis zum 60. Lebensjahr

Damit Versicherte oder Hinterbliebene auch dann eine angemessene Rente erhalten, wenn die Rentenanwartschaft gering ist (z. B. durch eine frühe Erwerbsminderung oder des Todes), gibt es bei der Rentenberechnung eine so genannte Zurechnungszeit. Den vorhandenen Beitragsjahren wird die Zeit vom Eintritt der Erwerbsminderung bis zum 60. Lebensjahr hinzugerechnet. Bei einem Rentenbeginn ab Dezember 2003 wird die Zurechnungszeit vom Eintritt des Versicherungsfalles bis zur Vollendung des 60. Lebensjahres angerechnet. Für einen früher liegenden Rentenbeginn wird die Zurechnungszeit schrittweise von dem bis Jahresende 2000 geltenden Lebensalter von 56 Jahren und acht Monaten auf 60 Jahre erhöht.

Rente nach Mindesteinkommen

Seit 1973 werden unter bestimmten Voraussetzungen – beispielsweise muss die Wartezeit von 35 Jahren erfüllt sein – niedrige Pflichtbeiträge bis 1972 angehoben. Seit 1992 werden auch niedrige Pflichtbeiträge in der Zeit von 1973 bis 1991 – beispielsweise für Ausbildungszeiten – angehoben, und zwar auf das 1,5fache des jeweils erreichten Wertes (höchstens jedoch auf 75 Prozent des Beitragswertes für ein Durchschnittsentgelt).

Pflichtbeitragszeiten und deren Mindestbewertung

Die ersten 36 Monate, in denen vor dem 25. Lebensjahr Pflichtbeiträge gezahlt worden sind, werden auf 75 Prozent des individuellen Gesamtleistungswerts, höchstens 75 Prozent des Durchschnittsentgelts, angehoben. Das sind 0,0825 Entgeltpunkte, was derzeit einem Bruttoverdienst von 1.782,38 Euro in den alten und 1.487,42 Euro in den neuen Bundesländern entspricht. Dies gilt auch für die Zeiten der beruflichen Ausbildung außerhalb dieser Zeit.

Die Mindestbeitragsbemessungsgrundlage, nach der für Behinderte in anerkannten Werkstätten und vergleichbaren Einrichtungen Beiträge gezahlt werden, beträgt 80 Prozent der Bezugsgröße. Die Bezugsgröße wird jährlich neu festgelegt. Für Wehr- und Zivildienstleistende werden Pflichtbeiträge in Höhe von 60 Prozent der Bezugsgröße gezahlt.

Beginn Kasten S. 151

Kindererziehungszeiten

Für alle Kinder, die bis zum 31.12.1991 geboren wurden, wird ein Jahr der Kindererziehungszeit auf die Beitragszeit angerechnet. Für später geborene Kinder gelten sogar drei Jahre. Für ein Jahr gibt es einen Entgeltpunkt, dessen Höhe sich am Durchschnittswert eines Versicherten orientiert (im Januar 2002 waren dies 28.518,00 Euro). Seit dem 01.07.2000 wird jeder Monat der Kindererziehung mit 0,0833 Entgeltpunkten bewertet. Die Anrechnung der Kindererziehungszeiten erfolgt additiv zu gegebenenfalls bereits vorhandenen Pflichtbeiträgen. Allerdings gilt auch

hier die Beitragsbemessungsgrenze. Einen Anspruch auf Kindererziehungszeiten können neben der leiblichen Mutter auch der Vater und die Adoptivmutter, Stiefmutter oder Pflegemutter haben.

Berücksichtigungszeiten wegen Kindererziehung sichern die Rentenanwartschaft, wenn Sie Kinder bis zum 10. Lebensjahr erziehen, ohne dafür Rentenversicherungsbei träge gezahlt zu haben. Dies ist vor allem deshalb wichtig, weil dadurch ein erleichterter Zugang zu bestimmten anderen Rentenleistungen besteht (u.a. Erwerbsminderungsrente, vorzeitige Altersrente, Rente nach Mindesteinkommen).

Für Renten, die nach dem 01.01.2002 beginnen, ist eine Aufwertung von Beitragszeiten in den ersten zehn Jahren nach der Geburt eines Kindes möglich. Dafür ist allerdings Voraussetzung, dass mindestens 25 Jahre mit rentenrechtlichen Zeiten vorhanden sind. Dies ist besonders für jene Mütter und Väter wichtig, die aufgrund von Teilzeitarbeit wenig verdienen.

Ende Kasten

Rentenanpassung

Jeweils zum 1. Juli eines Jahres werden die Rentenwerte neu festgelegt. Seit 01.07.2001 richtet sich die Rentenanpassung neben der Lohnentwicklung bei Arbeitnehmern, auch an den Belastungsveränderungen für Altersvorsorgeaufwendungen. Zum 01.07.2016 gab es die höchste Rentenanpassung seit 20 Jahren West 4,25 Prozent (Ost 5,95). In 2018 wurden die Renten um 3,2 Prozent (Ost 3,4) angehoben. Zum 1.07.2019 ist eine Rentenerhöhung von 3,18 Prozent (Ost 3,91) vorgesehen.

Träger der Rentenversicherung

Tabelle S. 152

Die Rentenformel

Die Höhe einer Rente wird durch drei Faktoren bestimmt:

- Die persönlichen Entgeltpunkte (PEP)

Das im Kalenderjahr versicherte Arbeitsentgelt – bis zur Höhe der Beitragsbemessungsgrenze – wird durch das Durchschnittsentgelt aller Versicherten für dasselbe Kalenderjahr dividiert.

- Der Rentenartfaktor (RAF)

Der Rentenartfaktor bestimmt die Höhe der Rente je nach Rentenart (siehe dazu SGB VI § 67). Rentenartfaktoren für die unterschiedlichen Rentenarten:

- Renten wegen Alters: 1,0

- Renten wegen teilweiser Erwerbsminderung: 0,5

- Renten wegen voller Erwerbsminderung: 1,0

- Erziehungsrenten: 1,0

- kleine Witwen-/Witwerrente bis zum Ende des 3. Kalendermonats nach Ablauf des Monats, in dem der Ehegatte oder Lebenspartner verstorben ist: 1,0; anschließend: 0,25

- großen Witwen-/Witwerrente bis zum Ende des 3. Kalendermonats nach Ablauf des Monats, in dem der Ehegatte oder Lebenspartner verstorben ist: 1,0; anschließend: 0,55

- Halbwaisenrente: 0,1 / Vollwaisenrente: 0,2

- Der aktuelle Rentenwert

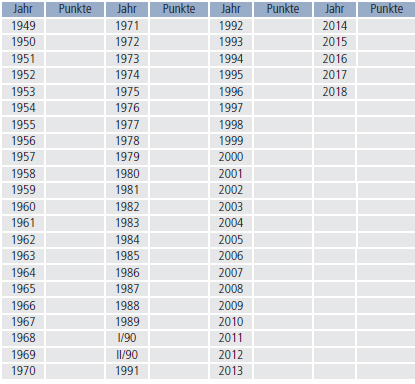

Mit dem aktuellen Rentenwert wird der Betrag ausgedrückt, der sich aus den Beiträgen aufgrund eines Durchschnittsentgelts für ein Kalenderjahr ergibt. Mit den Tabellen auf den Seiten 154 und 155 können Sie die Höhe Ihrer Rente – ungefähr – selbst ermitteln. Sie müssen Ihren Bruttojahresverdienst im jeweiligen Kalenderjahr durch das Durchschnittsentgelt aller Versicherten dividieren und erhalten so Ihre persönlichen Entgeltpunkte für das entsprechende Jahr. Diese Jahreswerte werden addiert und mit dem aktuellen Rentenwert multipliziert. So erhalten Sie Ihren derzeitigen ungefähren monatlichen Rentenanspruch.

Beispiele zum Rentenartfaktor (RAF): Die volle Erwerbsminderungsrente soll die Rente in voller Höhe ersetzen. Daher hat sie den Rentenartfaktor 1,0. Die Rente wegen teilweiser Erwerbsminderung sichert demgegenüber nur 50 Prozent ab, daher ist der Rentenartfaktor 0,5. Die große Witwenrente beträgt 55 Prozent der Rente des verstorbenen Versicherten, daher beträgt der Rentenartfaktor 0,55.

Neuer Faktor in der Rentenformel ab 2011

Die steigende Lebenserwartung führt auch zu längeren Rentenzahlungen. Deshalb wurde ab dem Jahr 2011 ein neuer Faktor in die Rentenformel eingeführt, mit dem die Leistungsfähigkeit der umlagefinanzierten Rentenversicherung erhalten bleiben soll. Ziel ist es, dass der Beitragssatz im Jahr 2030 nicht über 22 Prozent steigt, zugleich aber ein Nettorentenniveau (Rente eines Durchschnittsverdieners mit 45 Beitragsjahren) von 67 Prozent nicht unterschritten wird.

Gesamtleistungsbewertung

Die Höhe der Rente hängt jedoch nicht nur davon ab, wie hoch das Arbeitsentgelt und Einkommen sind, für die während des Versicherungslebens Beiträge entrichtet wurden, berücksichtigt werden auch bestimmte beitragsfreie und beitragsgeminderte Zeiten. Dabei gilt: Aus allen Beitragszeiten, Pflicht- und freiwilligen Beiträgen wird als Durchschnittswert der Gesamtleistungswert ermittelt. Zwar mindern versicherungsrechtliche Lücken grundsätzlich die Bewertung, nicht jedoch beitragsfreie oder beitragsgeminderte Zeiten. Berücksichtigungszeiten wegen Kindererziehung steigern die Werte für beitragsfreie und beitragsgeminderte Zeiten. Für bestimmte beitragsfreie Zeiten wird die Gesamtleistungsbewertung begrenzt, beispielsweise für Schulzeiten auf 75 Prozent.

Rechengrößen der Sozialversicherung im Jahr 2019

Jährliches Durchschnittseinkommen aller Versicherten

*vorläufig

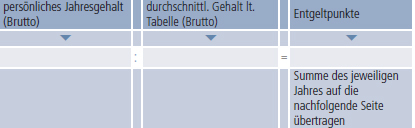

Ermitteln Sie das Verhältnis Ihres Gehalts zum Durchschnitt

Berechnen Sie Ihre Rente (Entgeltpunkte addieren)

Beratung durch die Deutsche Rentenversicherung (früher BfA)

www.deutsche-rentenversicherung.de

|

Exkl. Angebot zum Komplettpreis von 22,50 Euro Der INFO-SERVICE Öffentlicher Dienst/Beamte informiert die Beschäftigten des öffentlichen Dienstes seit 1997 - also seit fast 30 Jahren - zu wichtigen Themen rund um Einkommen und Arbeitsbedingungen, u.a. auch zu rund- ums-geld-im-oeffentlichen-dienst. Auf dem USB-Stick (32 GB) sind alle Bücher und eBooks aufgespielt, die der INFO-SERVICE herausgegibt (drei Ratgeber & 5 eBooks) Wissenswertes für Beamtinnen und Beamte, Beamtenversorgungsrecht in Bund und Länder)n, Beihilferecht in Bund und Ländern. Fünf eBooks::Nebentätigkeitsrecht, Berufseinstieg im öff. Dienst, Rund ums Geld , Tarifrechjt (TVöD, TV-L) und Frauen im öff. Dienst. >>>Hier geht es zur Bestellung |

UT RUG 2019 k07a