Kapitel 8, Teil 5: Die staatliche Riester-Förderung für Arbeitnehmer und Beamte

|

OnlineService für 10 Euro Für nur 10,00 Euro bei einer Laufzeit von 12 Monaten bleiben Sie in den wichtigsten Fragen zum Öffentlichen Dienst auf dem Laufenden: Sie finden im Portal OnlineService rund 10 Bücher und eBooks zum herunterladen, lesen und ausdrucken. Mehr Infos |

Zurück zur Übersicht von "Rund ums Geld im öffentlichen Dienst"

Die staatliche Riester-Förderung für Arbeitnehmer und Beamte

Mit der Rentenreform ist die private Vorsorge als zusätzliche Säule der Alterssicherung eingeführt worden. Wer zusätzlich etwas für seine Altersversorgung tun will, wird künftig durch Zulagen und Steuererleichterungen vom Staat gefördert. Die zusätzliche Altersversorgung ist mit Anreizen verbunden, es besteht aber kein Zwang privat vorzusorgen.

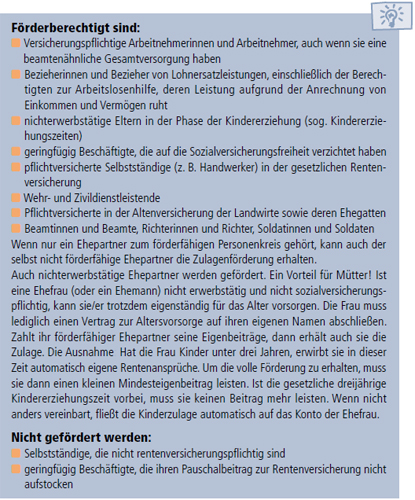

Gefördert werden alle Personen, die Pflichtmitglied in der gesetzlichen Rentenversicherung oder Empfänger von Besoldung oder Amtsbezügen sind. Wer es genau wissen möchte, findet im Kasten die Details.

|

Geförderte Produkte

Grundsätzlich werden Anlageformen gefördert, die im Alter durch lebenslange Zahlungen die staatliche Rente ergänzen. Mit Beginn der staatlichen Förderung im Jahre 2002 werden

|

von privaten Trägern wie Banken und Versicherungen zahlreiche Anlageformen angeboten. Ziel der Riester-Förderung ist eine gesicherte, möglichst gleich bleibende Versorgung im Alter. Daher müssen die Anlageprodukte einige Kriterien erfüllen. Dies erfolgt bei privaten Verträgen über die Zertifizierung oder im Rahmen der betrieblichen Vorsorge.

Die Anlageform muss:

- mindestens die Auszahlung des eingezahlten Kapitals zusagen

- gewährleisten, dass die Leistungen ab Beginn der Altersrente, frühestens ab dem 60. Lebensjahr, erbracht werden (Gilt für Riester-Verträge vor dem 01.01.2012; Für nach dem 31.12.2011 abgeschlossene Verträge gilt frühestens das 62. Lebensjahr, da ab diesem Zeitpunkt grundsätzlich niemand mehr eine vorgezogene Altersrente vor dem 62. Lebensjahr erhalten kann.)

- lebenslange Leistungen garantieren, in Form einer Leibrente oder eines Auszahlungsplans

- Übertragung und Pfändung ausschließen

- die Abschluss- und Vertriebskosten auf mindestens fünf Jahre verteilen

- eine vierteljährige Kündigung sowie das Ruhen des Vertrages zulassen

- zulassen, dass gebildetes Kapital ganz oder teilweise für den Erwerb von selbst genutztem Wohneigentum entnommen werden kann.

Riester-Sparer dürfen unter den Vorgaben des Eigenheimrentengesetzes aus laufenden Riester-Verträgen das angesparte Kapital ganz oder teilweise entnehmen, um eine selbst genutzte Immobilie oder Genossenschaftsanteile zu kaufen oder zu bauen (sogenannter „Wohn-Riester“).

Darüber hinaus hat der Anleger jährlich über die Beitragsverwendung, Kapitalbildung und Kosten zu informieren. Wird neben dem Risiko des Alters durch eine Riesterrente ebenfalls ein Hinterbliebenenschutz und/oder eine Erwerbsminderung abgesichert, so können für die Absicherung dieses Risikos 15 Prozent der Beiträge verwendet werden. Vereint ein Produkt alle(!) der oben genannten Kriterien, so ist es grundsätzlich „Riester-förderfähig“.

Mögliche förderfähige Anlageformen

- Private Rentenversicherungen (fondsgebundene Versicherungen nur, soweit sie mindestens die Auszahlung des eingezahlten Sparbetrags garantieren)

- Fondssparpläne, sofern sie mindestens die eingezahlten Beiträge garantieren und bei Vereinbarung eines Auszahlungsplans ab dem 85. Lebensjahr mit einer Rentenversicherung verbunden sind

- Banksparpläne, sofern sie mindestens die eingezahlten Beiträge garantieren und bei Vereinbarung eines Auszahlungsplans ab dem 85. Lebensjahr mit einer Rentenversicherung verbunden sind

- Beiträge des Arbeitnehmers im Rahmen der betrieblichen Vorsorge an eine Direktversicherung, Pensionskasse oder Pensionsfonds – soweit sie lebenslange Leistungen garantieren

Die Bedingungen für die Zertifizierung von Darlehensverträgen sind

- ein Rechtsanspruch auf Gewährung eines Darlehens bei wohnwirtschaftlicher Verwendung,

- die Verteilung der Abschluss- und Vertriebskosten auf fünf Jahre und eine Darlehenstilgung bis spätestens zur Vollendung des 68. Lebensjahres.

Nicht förderfähig sind unter anderem

- Lebensversicherungen mit Kapitalauszahlungen bei Ende der Versicherungsdauer

- Aktien

- Investmentfonds (Aktienfonds), wenn von den Anbietern (Banken, Investmentgesellschaften) nicht wenigstens die Einzahlungen garantiert werden

- Sparbücher

- festverzinsliche Wertpapiere.

Höhe der Förderung

Den Namen „Riester-Rente“ dürfen nur eigens zertifizierte Altersvorsorgeprodukte tragen. Nur bei solchen Angeboten ist sichergestellt, dass Sie in den Genuss der staatlichen Förderung gelangen. Diese beruht auf zwei Säulen: Zulagen und steuerliche Abzugsmöglichkeit. Zulagen werden vom Staat direkt in den Vertrag eingezahlt. Die Höhe der Grundzulage betrug seit 2008 154 Euro. Zusätzlich erhalten Eltern jährlich eine maximale Zulage von 185 Euro seit 2008 für jedes kindergeldberechtigte Kind. Für Kinder, die ab 2008 geboren sind, beträgt die Kinderzulage sogar 300 Euro. Welches Elternteil warum die Zulage erhält, wenn beide in eine Riester-Rente einzahlen, erfahren Sie unter www.selbsthilfeeinrichtungen.de. Bedingung für den Erhalt der vollen Zulage ist, dass die Höhe von Eigenleistung und Zulage zusammen mindestens 4Prozent seit 2008 des Vorjahresbruttoeinkommens beträgt. Wer weniger Eigenleistung aufbringt, erhält nur anteilig Zulagen. Darüber hinaus können Aufwendungen für die Altersvorsorge (Eigenleistung plus Zulage) bis zu 2.100 Euro (ab 2008) als Sonderausgaben von der Steuer abgesetzt werden. Ist die Steuerersparnis größer als die Zulagen, so zahlt das Finanzamt den Teil der Steuerersparnis, der die Zulagen übersteigt, als Steuerrückzahlung aus. Zinsen und Erträge sind während der Ansparphase steuerfrei.

Nachgelagerte Besteuerung

Nimmt man in der Ansparphase die staatliche Förderung in Form von Zulagen und/oder Sonderausgabenabzug in Anspruch, muss man in der Auszahlungsphase, z. B. die hieraus resultierende Rente, voll versteuern. Dies kann sich trotzdem rechnen, weil man in der Erwerbsphase in der Regel einen höheren Steuersatz, als in der Renten-/ Pensionsphase zu verkraften hat. Andererseits sind Prognosen über einen künftig geltenden Steuersatz schwierig.

Beim „Wohn-Riester“ wir die Steuerschuld mit Hilfe eines „Wohnförderkontos“ ermittelt. Es besteht ein Wahlrecht zwischen einer auf 70Prozent reduzierten Einmalbesteuerung und einer kontinuierlichen Besteuerung über bis zu 25 Jahre.

Private Altersvorsorge ist auch für den öffentlichen Dienst unverzichtbar

Im Rahmen der Exklusiven Kundenabende für den öffentlichen Dienst hat die BBBank an 15 verschiedenen Standorten eingeladen. Die Veranstaltungen waren an manchen Abenden mit mehr als 400 Teilnehmern sehr gut besucht. Insgesamt nutzten mehr als 2.000 Kunden und Interessierte das Angebot der BBBank, sich über aktuelle Fragen aus dem öffentlichen Dienst zu informieren.

Als Selbsthilfeeinrichtung für den öffentlichen Dienst greift die BBBank deshalb immer wieder (berufs)spezifische und zeitgemäße Fragen zum Öffentlichen Dienst auf. Neben einem hochrangigen Referenten (u.a. Dr. Jürgen Rüttgers, Dr. Günther Beckstein, Michael Glos, Gerhard Stratthaus, Dr. Klaus Kinkel) informierte eine Gesprächsrunde mit Experten zur Altersvorsorge über die Möglichkeiten für das Alter privat vorzusorgen.

In der diesjährigen Veranstaltungsreihe wurde beispielsweise die Versorgungssituation im Öffentlichen Dienst thematisiert. „Intelligent an Morgen denken“, so lautete das Motto der Runde. An dieser Gesprächsrunde nahm auch der Geschäftsführer des Deutschen Beamtenwirtschaftsring e.V. (DBW), Uwe Tillmann teil.

Tillmann tritt seit Jahren dafür ein, dass sich Arbeitnehmer und Beamte rechtzeitig über die Ansprüche ihrer Altersversorgung informieren. Wenn der Versorgungsbescheid im Briefkasten liegt, ist es zu spät, um sinnvoll vorzusorgen, rät Tillmann allen im öffentlichen Dienst beschäftigten Menschen.

Der Deutsche Beamtenwirtschafsring beobachtet und begleitet die Entwicklung der Altersvorsorge im öffentlichen Dienst seit vielen Jahren. Und deshalb ist dem DBW auch bekannt, dass viele Beamten sich besser abgesichert sehen als sie tatsächlich sind.

Im öffentlichen Dienst wird bei der Versorgung im Alter grundsätzlich zwischen Arbeitnehmern und Beamten unterschieden. Arbeitnehmer – also Tarifbeschäftigte – bei Bund, Ländern und Gemeinden erwerben sich in ihrem Arbeitsleben den gleichen Rentenanspruch wie Beschäftigte in der Privatwirtschaft. Neben der Rente gibt es für Tarifbeschäftigte aber eine Zusatzversorgung, für die die Arbeitnehmer allerdings seit etlichen Jahren eigene Beiträge zahlen. Tillmann weist gerne darauf hin, dass aber auch Rente und Zusatzversorgung nicht ausreichen werden, um dem sogenannten Ruhestand sorglos entgegen zusehen.

Den DBW ärgert es, dass in der Öffentlichkeit vielfach der Eindruck besteht, im öffentlichen Dienst – speziell bei den Beamten – geht es im Ruhestand besonders komfortabel zu. Dieses Bild wird bestärkt durch die veröffentlichte Meinung. Richtig ist aber, dass man bei dieser Frage genauer hinschauen muss. Die Beamten haben mit der Versorgung ein ganz anderes System als bei der Rente. Oft genug täuschen die teilweise propagierten Zahlen von Ruhestandsbezügen. Gerade bei der Beamtenversorgung hat die Politik in den letzten Jahren erhebliche Verschlechterungen vorgenommen. Durch die Einführung von Abschlägen bei vorzeitiger Zurruhesetzung aufgrund von Dienstunfähigkeit rutschen viele Beamte in die Nähe der Mindestversorgung. Das böse Erwachen kommt bei vielen Beamten oft erst kurz vor dem Ruhestand. Dann ist es aber meist zu spät.

Deshalb empfiehlt der DBW jedem Beamten, sich rechtzeitig und genau über die zu erwartende Versorgung im Ruhestand zu informieren.

|

Exkl. Angebot zum Komplettpreis von 22,50 Euro Der INFO-SERVICE Öffentlicher Dienst/Beamte informiert die Beschäftigten des öffentlichen Dienstes seit 1997 - also seit fast 30 Jahren - zu wichtigen Themen rund um Einkommen und Arbeitsbedingungen, u.a. auch zu rund- ums-geld-im-oeffentlichen-dienst. Auf dem USB-Stick (32 GB) sind alle Bücher und eBooks aufgespielt, die der INFO-SERVICE herausgegibt (drei Ratgeber & 5 eBooks) Wissenswertes für Beamtinnen und Beamte, Beamtenversorgungsrecht in Bund und Länder)n, Beihilferecht in Bund und Ländern. Fünf eBooks::Nebentätigkeitsrecht, Berufseinstieg im öff. Dienst, Rund ums Geld , Tarifrechjt (TVöD, TV-L) und Frauen im öff. Dienst. >>>Hier geht es zur Bestellung |